Une plongée dans l’Eurostoxx50

INTRODUCTION

A l’instar d’un club de sport, la performance de l’équipe première est liée à la performance de ses membres. Et les membres de l’équipe changent au cours du temps. Ils murissent, ils sont transférés et ils peuvent changer également de style de jeu.

L’indice Eurostoxx 50 en 2021 est très différent de ce qu’il était il y a une dizaine d’années. Il a mué avec l’incorporation de nouvelles valeurs, notamment de la nouvelle économie. Nous montrons dans cet article quelques facettes de cette évolution. Alors que l’indice européen reste l’un des plus traités au monde, cet élément est à garder en tête puisqu’il décrédibilise en partie les comparaisons historiques, notamment celles qui traitent des aspects de valorisation.

L’INDICE AUJOURD’HUI

L’Eurostoxx 50 est l’indice de référence pour le marché des actions en Europe. C’est un indice qui regroupe les 50 plus grandes valeurs de la zone euro et qui les pondère par la capitalisation boursière ajustée du flottant. Un titre ne peut pas excéder 10% de l’indice. La revue de l’indice est annuelle bien qu’il existe une procédure de fast-exit en cas d’événements exceptionnels (fusions/acquisitions principalement).

L’indice a été lancé en février 1998 mais avec une base 1 000 au 31 décembre 1991 car il a été rétropolé jusqu’au 31 décembre 1986.

C’est le deuxième sous-jacent le plus traité au monde sur les marchés des futurs d’indices (plus de 200 mds d’euros d’intérêts ouverts actuellement), derrière le S&P 500 (477mds d’euros d’intérêts ouverts) mais bien devant le Nikkei, le Nasdaq 100 ou le MSCI Emergents. Cet indice est plus traité que le DAX, le CAC, l’IBEX et le FTSMIB réunis puisque la somme des intérêts ouverts sur ces indices pays ne représentent que le tiers des intérêts ouverts sur l’Eurostoxx 50.

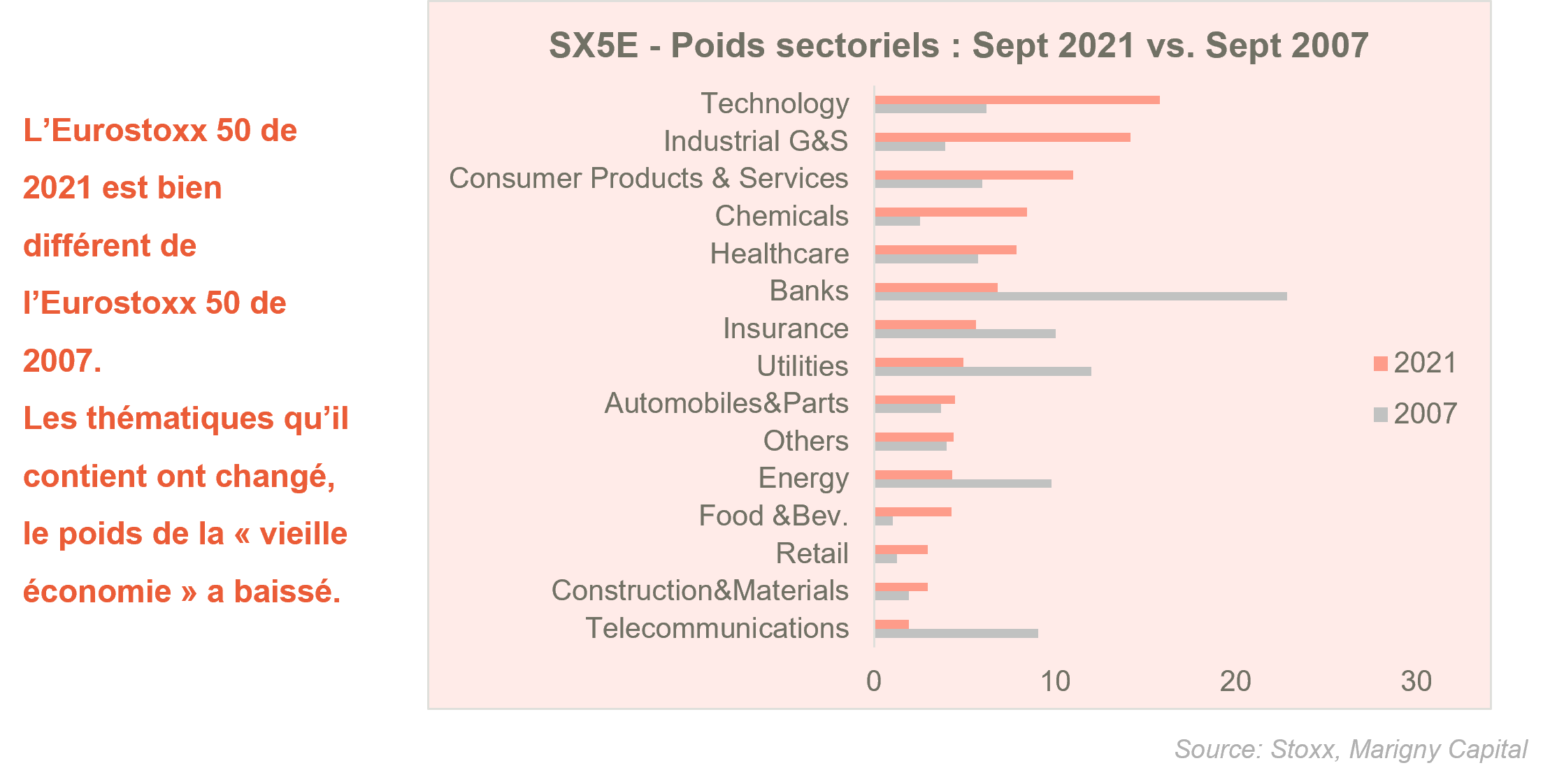

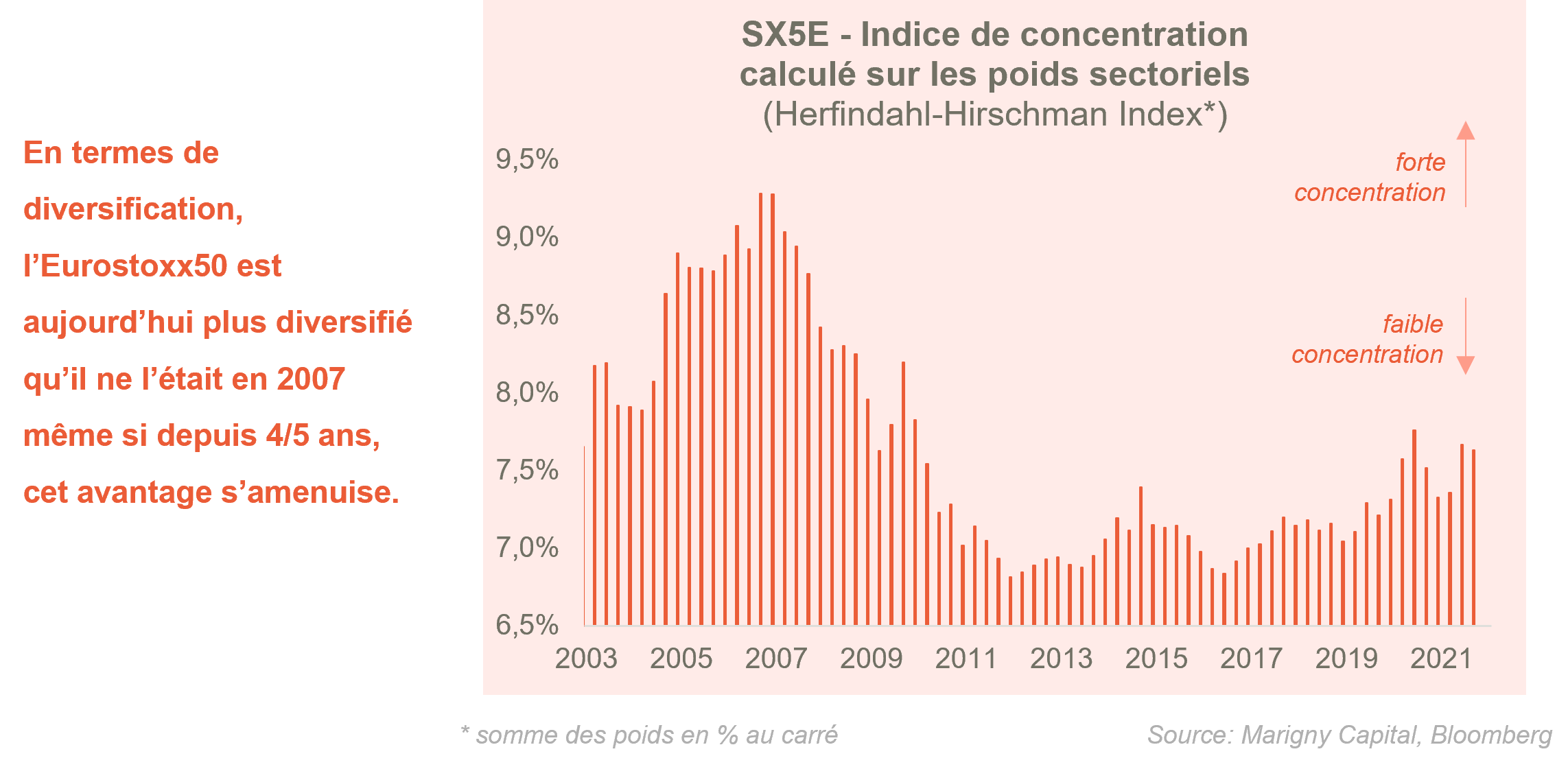

Connaitre les composants de l’Eurostoxx 50 est un exercice imposé pour tous ceux qui souhaitent comprendre la nature du risque de cet indice de référence. Nous montrons ci-après la profonde évolution des composants de l’Eurostoxx 50 en comparant sa structure sectorielle actuelle avec celle qu’il avait en 2007.

Le résultat est impressionnant et permet de comprendre immédiatement que l’Eurostoxx 50 de 2007 n’a plus rien à voir avec l’Eurostoxx 50 d’aujourd’hui. Les secteurs qui ont pris du poids sont la technologie, l’industrie, le secteur des biens et services de consommation, ainsi que la Chimie. Les secteurs qui ont vu leur poids se réduire sont les bancaires, les services aux collectivités, les pétrolières, les télécoms et enfin, les assureurs.

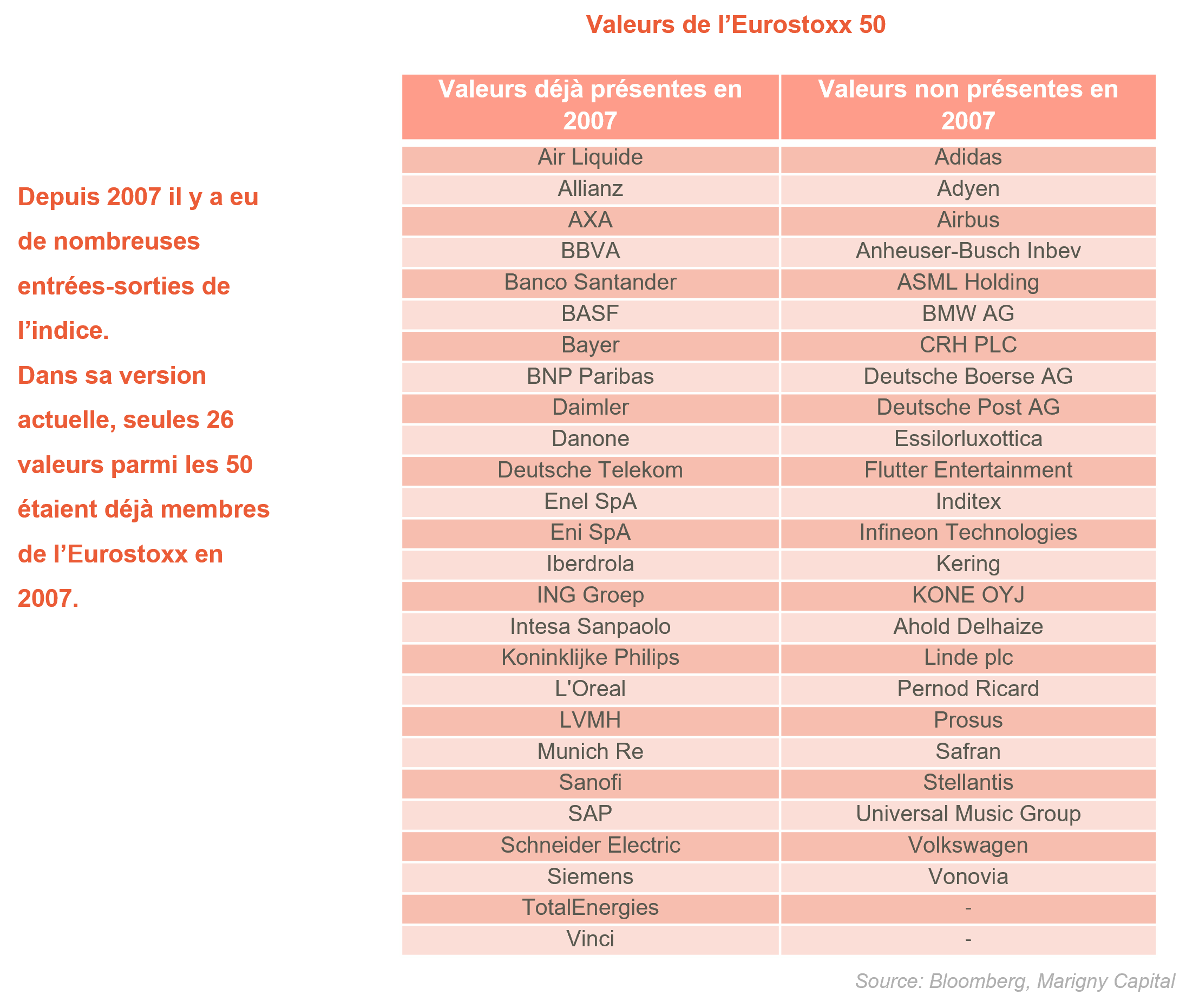

Au niveau des valeurs on constate que sur les 50 actuelles, 26 seulement étaient déjà présentes dans l’indice en 2007. Nous les présentons dans le tableau suivant :

COMPARAISON AVEC L’INDICE D’HIER

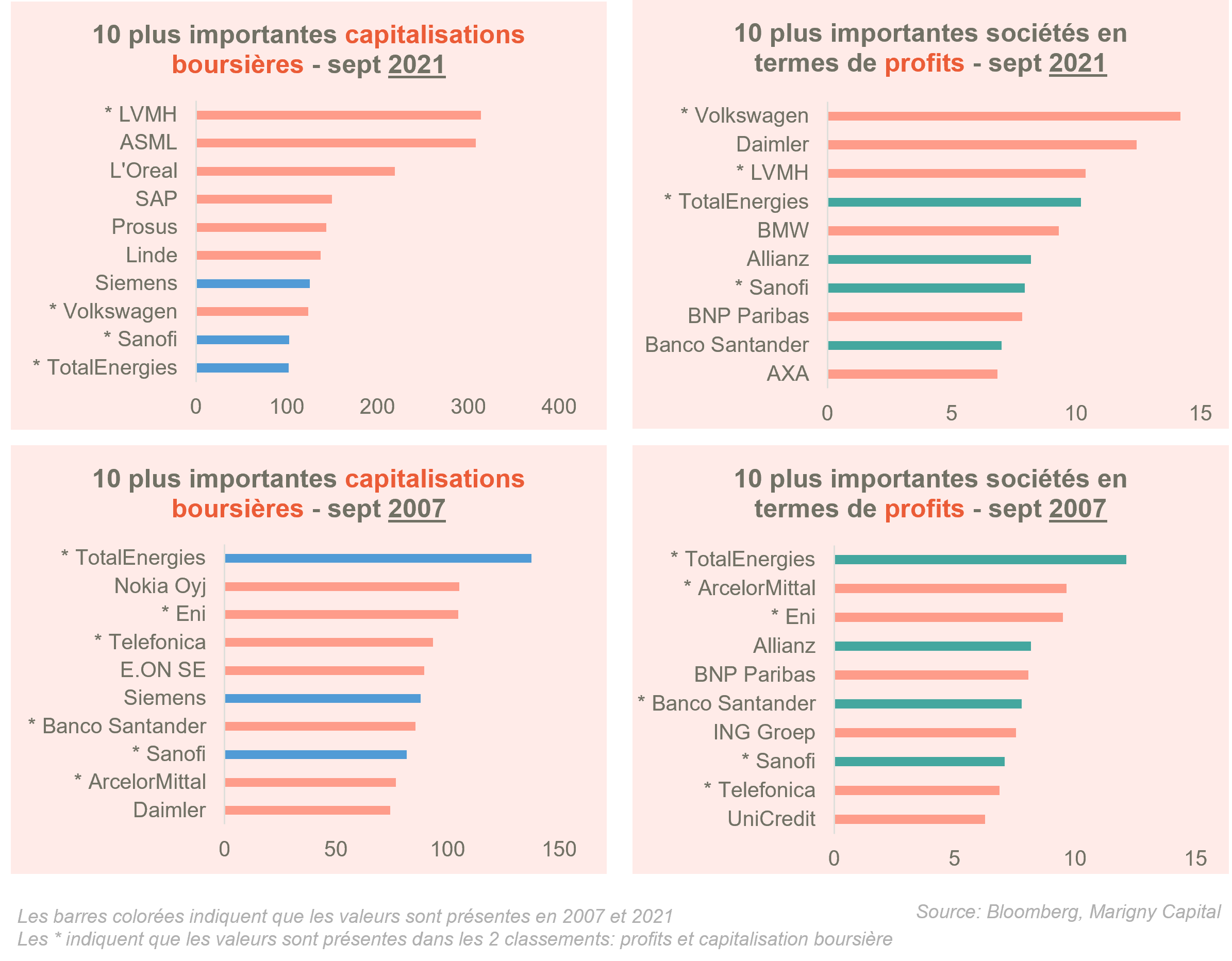

Nous nous sommes intéressés aux 10 plus grandes valeurs. Une valeur peut être grande par sa capitalisation boursière, mais également par son chiffre d’affaires, son nombre d’employés ou plus simplement ses profits. Fondamentalement les profits sont supposés être les premiers déterminants de la valorisation d’une société. Nous avons ainsi comparé les 10 plus grandes sociétés selon la capitalisation, les profits, aujourd’hui et en 2007.

Les leaders d’aujourd’hui ne sont plus ceux d’hier. C’est très vrai si l’on regarde la valorisation puisque seules trois valeurs restent dans le top 10 (TotalEnergies, Siemens et Sanofi) mais c’est moins vrai si l’on regarde les profits.

Si on revient à cette classification value/growth dont tout le monde parle, on pourrait dire que les valeurs growth sont désormais importantes au sein de l’indice. Toutefois ce constat est valable pour le critère de la capitalisation mais pour le critère des profits, ce sont bien les secteurs banques, assurances et automobiles – donc la vieille économie – qui est toujours très largement représentée, comme en 2007.

Cette divergence entre leaders boursiers et leaders de profits est-elle soutenable ? Ce n’est pas le sujet de ce papier mais il faut en être conscient car lorsque l’on achète un indice pondéré par la capitalisation, on achète des titres avec une certaine valorisation.

L’EUROSTOXX 50, REFLET DE L’ECONOMIE ?

La question spontanée porte sur la représentativité économique de l’indice. En effet l’indice boursier d’un pays ne pourrait être que le simple reflet de son économie et puisque l’économie réelle change au cours du temps, il serait cohérent que les indices actions changent également.

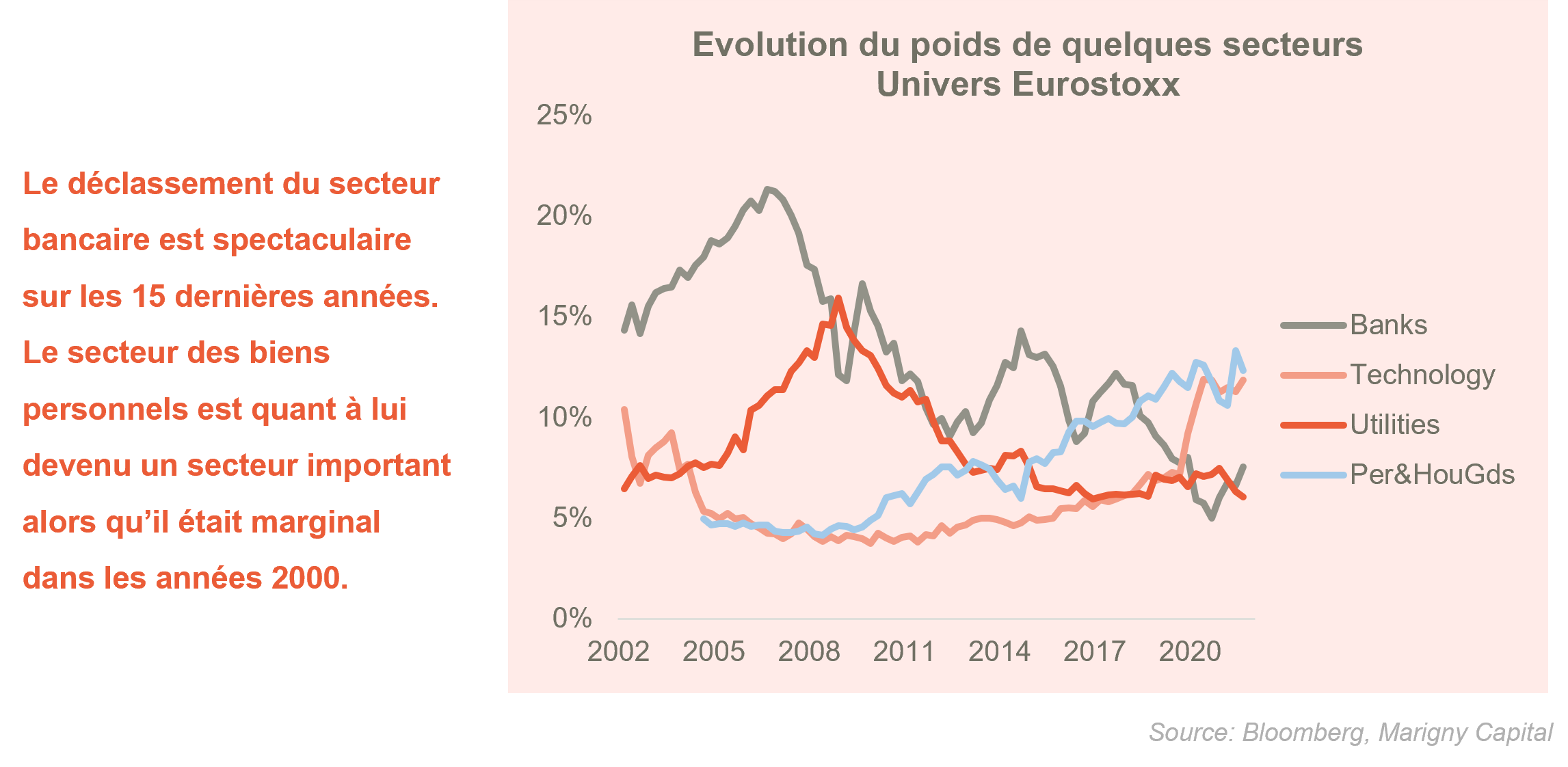

Nous montrons sur la page suivante l’évolution du poids de certains secteurs dans l’indice large Eurostoxx et les changements de ces dernières années sont suffisamment importants pour répondre oui et non à la question que nous posons.

L’ensemble des services financiers contribuent à 4,5% de la valeur ajoutée en zone euro alors que le secteur représente encore 12,5% de l’indice Eurostoxx (6,6% pour le seul secteur bancaire, ligne noire ci-dessus). Le secteur technologie a un poids de 11,3% dans l’indice contre un poids économique de 5,3%. L’immobilier ne représente que 2% de l’indice contre un poids économique de 11,3%. Enfin le service public représente 20% de l’économie de la zone euro alors que ce secteur n’existe pas en bourse.

L’argument de la représentativité économique de l’indice est donc faible et on pourrait seulement conclure que l’indice actions européen s’inspire de ce qui se passe dans le monde réel mais rien de plus. Les marchés financiers ont une autre logique. Ils tendent à extrapoler, à s’enthousiasmer. Poliment on dira qu’ils vivent avec le futur. C’est une jolie définition de l’efficience des marchés et cela expliquerait que les marchés actions aient un temps d’avance sur l’économie.

L’EUROSTOXX 50 EN 2021, UN INDICE DE MEILLEURE QUALITÉ ?

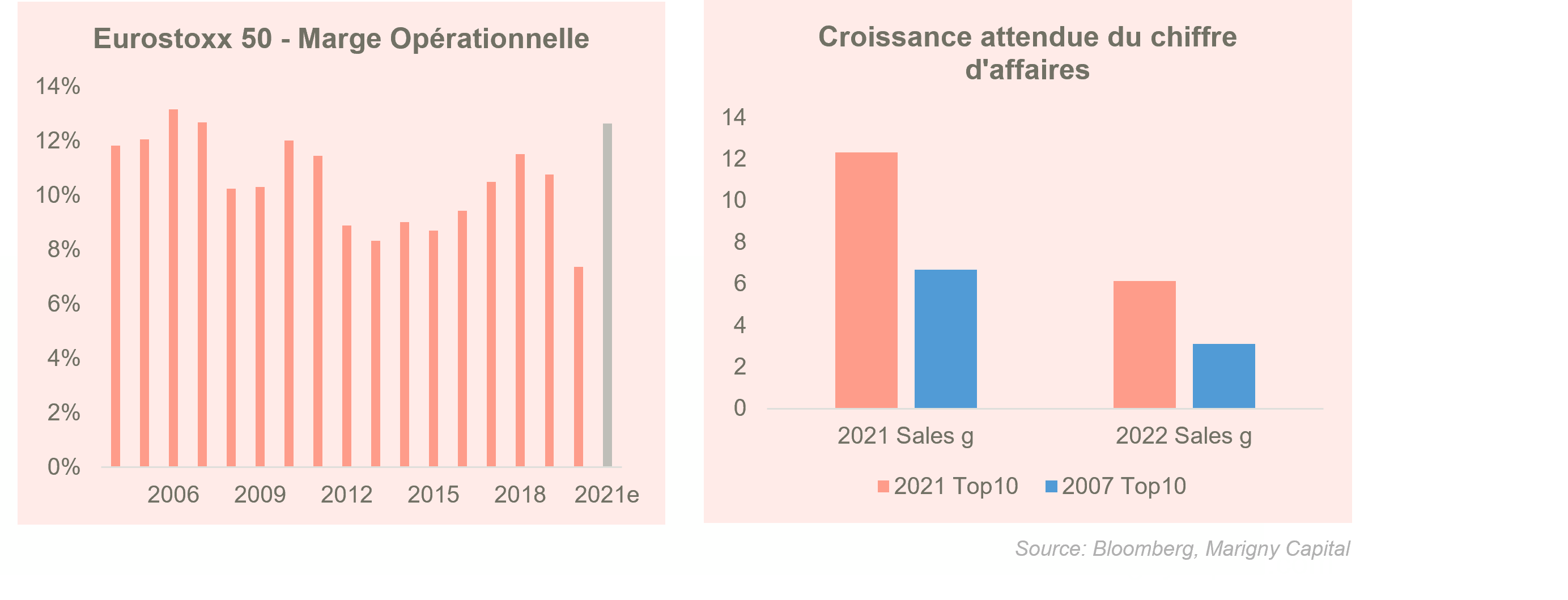

Alors qu’il est difficile de répondre précisément à la précédente question, celle-ci est plus facile : les nouveaux entrants dans l’indice ont-ils amélioré les fondamentaux de l’indice? Les deux graphiques ci-dessous y répondent.

La marge opérationnelle de l’indice ne s’est pas améliorée au fil du temps, au contraire. Même si elle devrait retrouver ses plus hauts niveaux cette année, il n’y a rien de flagrant du point de vue de la profitabilité. Le graphique de droite en revanche, montre clairement que le profil de croissance s’est amélioré. Si les 10 plus grosses valeurs étaient restées les mêmes, la croissance du chiffre d’affaires aurait été de +6,7% cette année et de +3,1% l’année prochaine. Or les 10 plus grosses valeurs actuellement attendent une croissance de +12,3% pour cette année et +6,1% l’année prochaine.

Le re-balancement des indices est basé sur le poids que les investisseurs donnent aux valeurs. Parce que les investisseurs sont sensibles au facteur croissance, les re-balancements permettent donc à l’indice de garder un biais croissance, ou du moins, de ne pas sombrer en territoire value ou deep value.

La baisse du poids des financières, des télécoms et des pétrolières au profit de secteurs comme la technologie, la cosmétique et la chimie a véritablement rééquilibré l’Eurostoxx50. Il est difficile d’identifier un véritable biais thématique dans sa composition actuelle.

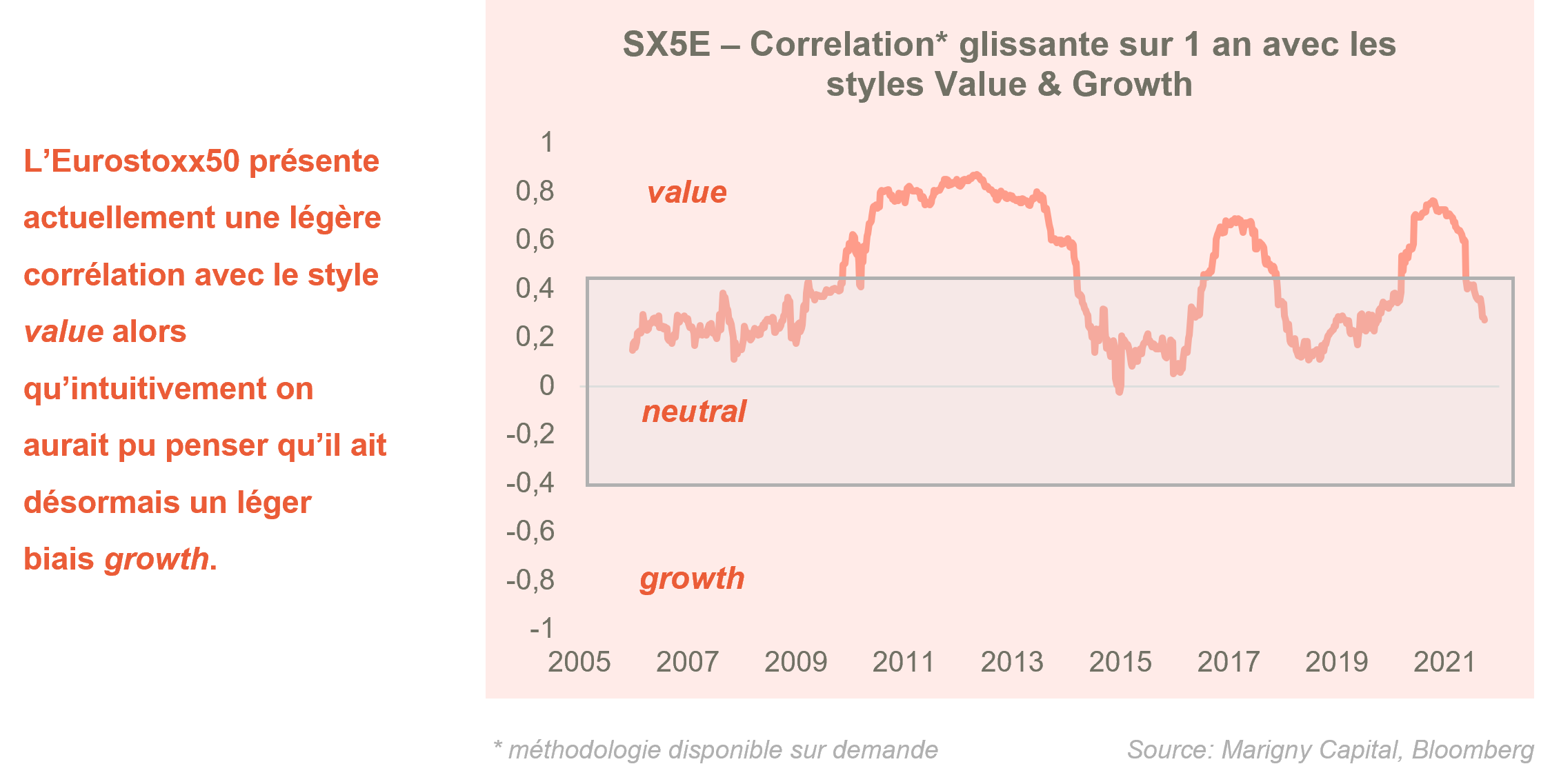

L’EUROSTOXX 50 TRAINE TOUJOURS UN STATUT VALUE/CYCLICAL

Les trois plus grosses valeurs de l’Eurostoxx50 sont aujourd’hui ASML (semiconducteurs), LVMH (luxe-cosmétique) et SAP (logiciels). Fondamentalement le biais croissance de l’indice paraît réel. Le graphique de la page précédente est donc surprenant puisqu’il insinue que les investisseurs n’ont pas acté ce changement. La nature du risque de l’indice, c’est-à-dire le risque perçu par les investisseurs a peu évolué. L’Eurostoxx50 est toujours considéré comme un indice plus risqué, plus cyclique. C’est assez décevant tant ce statut ne paraît pas correspondre à la réalité.

Toutefois l’acquis indéniable est à trouver sur le marché des dérivés où la volatilité traitée sur l’Eurostoxx 50 a bien diminué. Si la volatilité implicite est une mesure du risque alors dans ce cas, les investisseurs ont bien acté le changement de nature du risque de l’Eurostoxx 50. Si l’on regarde la volatilité à la monnaie à 3 mois de l’Eurostoxx 50, elle était supérieure à celle du S&P 500 d’en moyenne 3,7 points entre 2006 et 2017. Mais depuis 2017, les deux volatilités ont convergé et l’écart a disparu.

CONCLUSION

L’Eurostoxx 50 a fait sa révolution, une révolution Darwinienne: les plus forts ont bousculé les plus faibles. Bien qu’il ne s’agisse pas totalement des plus forts d’un point de vue de la profitabilité, ce sont les plus forts pour les investisseurs.

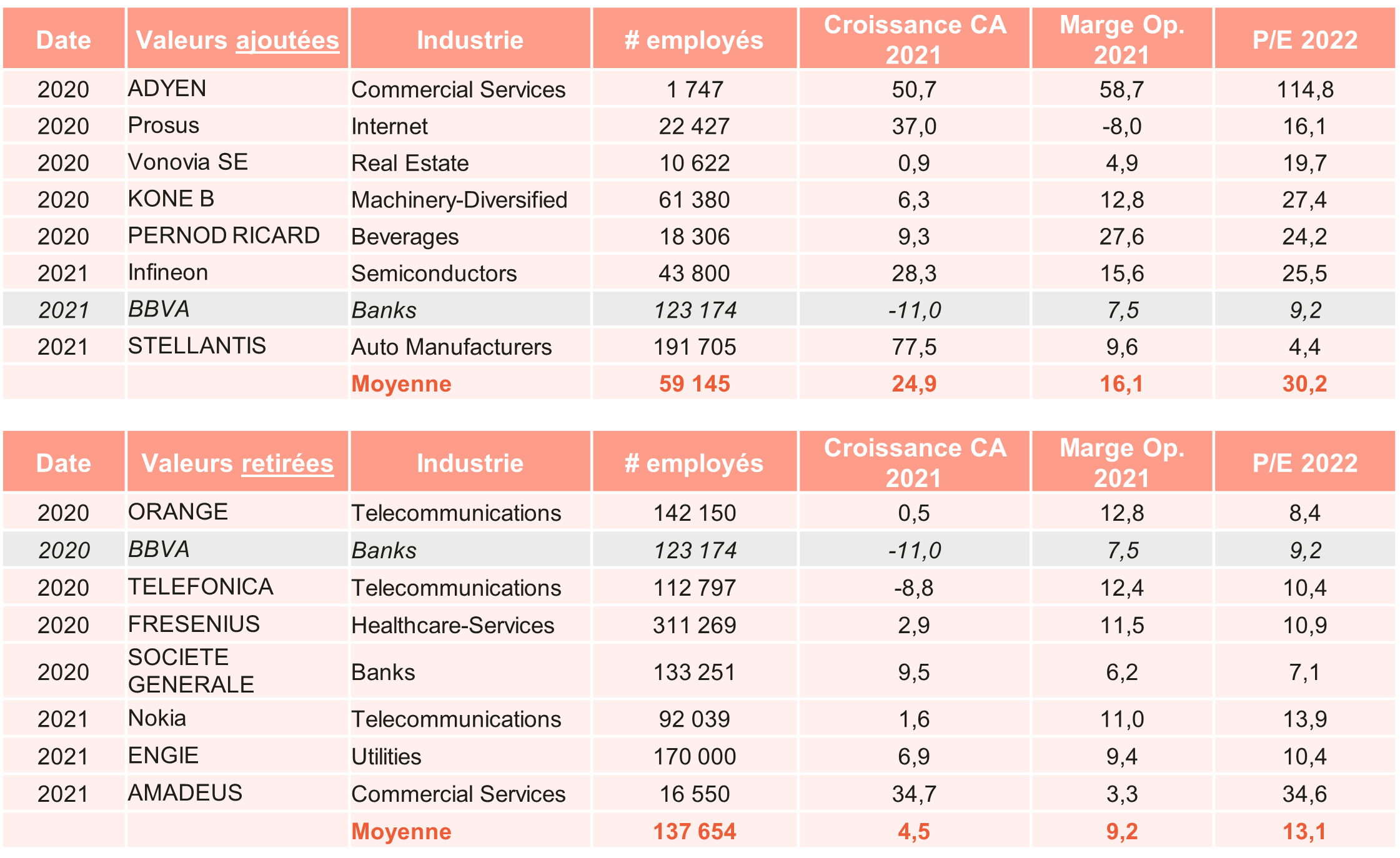

On le constate bien si on analyse les valeurs qui sont sorties et entrées au cours des deux dernières années. Nous les montrons dans le tableau ci-dessous. BBVA est grisé car le titre a fait un aller-retour sur la période.

Les valeurs qui ont intégré l’indice sont des plus petites sociétés au sens où elles emploient beaucoup moins de personnes que les sociétés exclues (59k en moyenne contre 137k). Elles sont en revanche plus rentables et surtout présentent des perspectives de croissance bien supérieures (+25% pour le chiffre d’affaires cette année contre +4,5%). La contrepartie est qu’elles sont beaucoup plus chères : P/E 2022 à 30 contre 13.

D’un point de vue investissement, c’est-à-dire d’un point de vue risque-opportunité, la question est très simple : les investisseurs doivent-ils se réjouir que des valeurs peu chères soient remplacées par des valeurs chères mais avec de plus fortes perspectives de croissance? Cette gestion active de l’indice est-elle partagée par les investisseurs qui utilisent l’Eurostoxx50 comme indice de référence ?

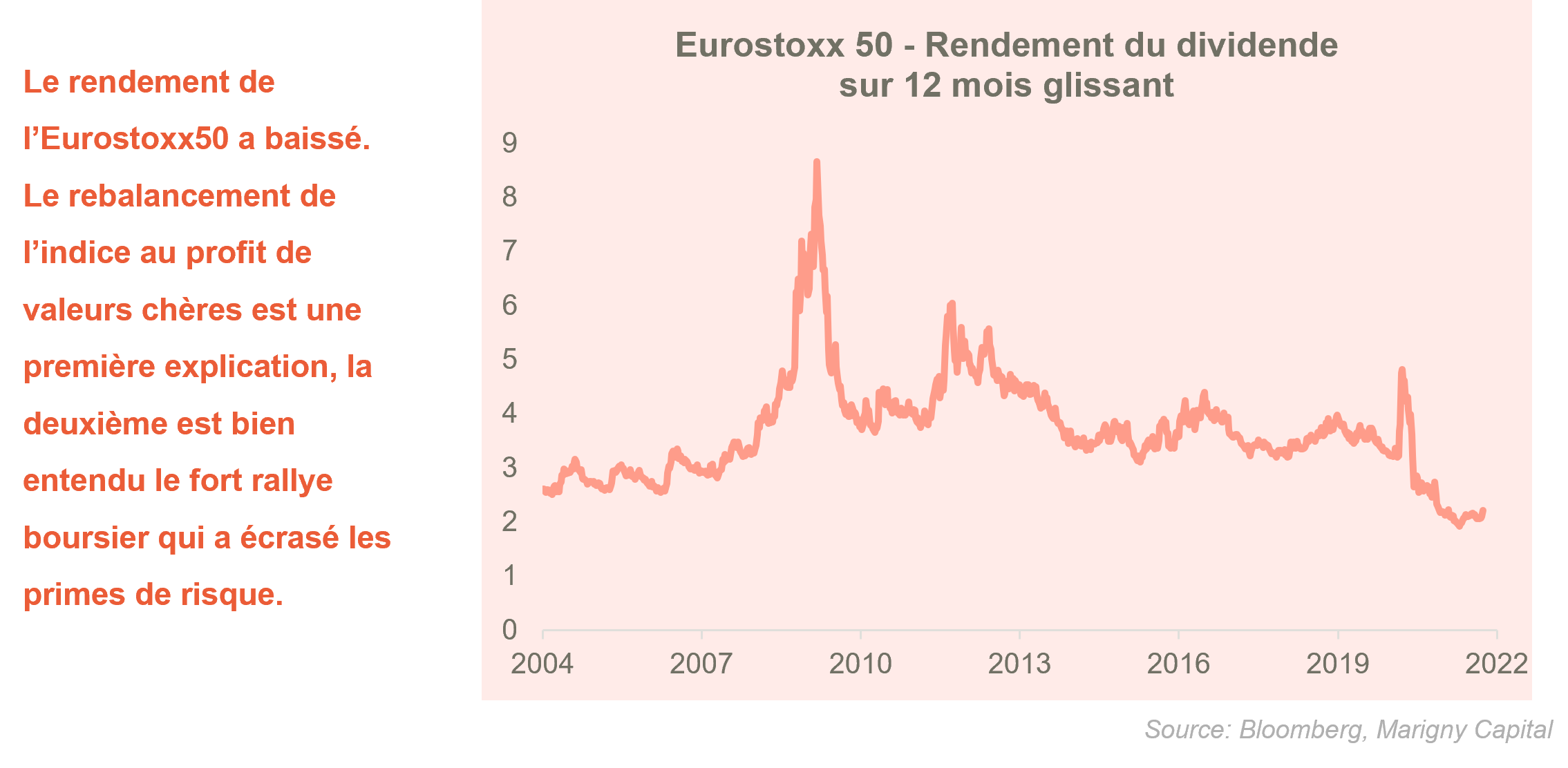

Le graphique ci-dessus montre le rendement du dividende de l’Eurostoxx50. Il est au plus bas depuis bien longtemps. Si l’on regarde le rendement du dividende des différents secteurs de l’Eurostoxx, on peut évaluer grossièrement que le re-balancement de l’indice au fil des années coûte aujourd’hui presque un point de pourcentage de dividende.

Les récentes turbulences sur les marchés actions n’ont rien d’inhabituel pour les investisseurs ayant un minimum d’expérience, il n’y a pas de raison de s’en émouvoir. On retiendra de cette mini-phase de correction que l’indice Européen n’a pas sous-performé, notamment par rapport à des indices growth comme le S&P500 ou le SMI. Par rapport à des indices value comme la Corée ou le Japon l’Eurostoxx 50 a même significativement sur-performé. La baisse du rendement du dividende peut donc être vue comme le prix à payer pour avoir un indice avec un meilleur comportement, ce serait alors un bel acquis pour l’Europe !

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]