PIB et performance économique

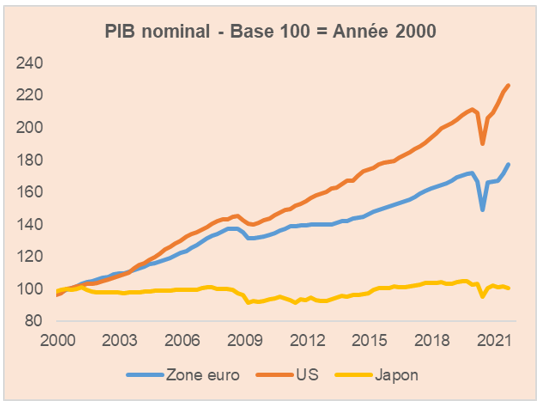

Le PIB est une mesure de la richesse nationale créée par les agents économiques du pays considéré. Le Japon souffre de stagnation économique au sens où le montant de richesse nominale créée en 2021 est à peu près égal à son montant de 1997. Nous montrons les séries de PIB nominal en devise locale sur le graphique ci-dessous.

Source : Marigny Capital, Bloomberg

Sous cet angle, la différence de performance économique paraît exceptionnelle mais elle est en vérité peu significative. En effet, la richesse nominale produite peut croître sous le seul effet de la hausse des prix des biens et services. Ainsi, une économie qui produit toujours la même quantité de biens et services mais dont les prix sont fortement orientés à la hausse verra son PIB nominal croître. C’est ce qu’on appelle l’illusion monétaire : on pense que l’on est plus riche de biens et services en nominal mais en volume la quantité est inchangée, il n’y a donc pas de richesse créée.

L’idée de déflater le PIB nominal de la variation des prix est donc celle-là, la vraie croissance est celle en volume et non pas en valeur. SI l’on fait cet ajustement la différence entre les séries est moins importante. Parce que les prix ont baissé en moyenne de 0,5% par an au Japon depuis 1997 et qu’ils ont augmenté en moyenne de 2,0% aux Etats-Unis, cet écart de 2,5% par an cumulé et composé représente beaucoup in fine.

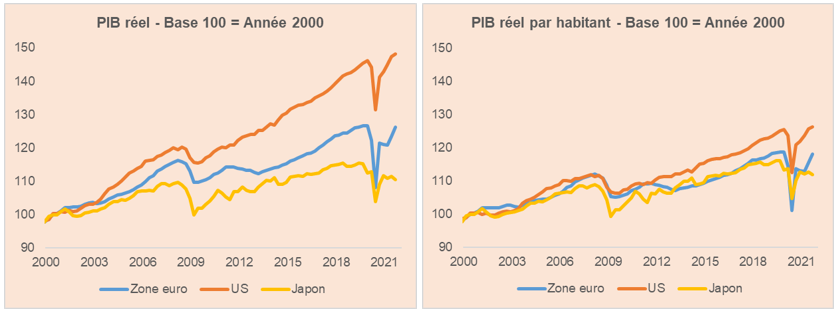

Un autre ajustement à réaliser vient du fait que produire 100 de richesse avec des ressources de 10 n’est pas la même chose que produire 100 avec des ressources de 8. Le deuxième ajustement concerne alors le facteur démographique. De ce fait, le raisonnement en termes de PIB réel par habitant devient LA mesure de performance économique de référence. Nous montrons les séries ci-après.

L’échelle des ordonnées est volontairement la même pour les deux graphiques / Source : Marigny Capital, Bloomberg

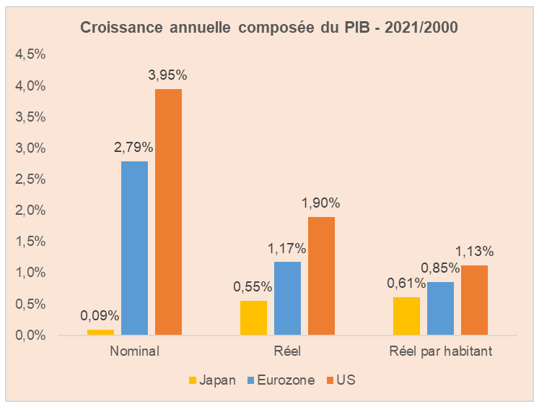

Nous résumons dans le graphique suivant la croissance annuelle composée selon ces trois mesures : PIB nominal, PIB réel et PIB réel par habitant. On comprend aisément l’importance du choix de l’indicateur pour l’analyse.

Source : Marigny Capital, Bloomberg

Ce résultat interpelle puisqu’il montre que l’écart de richesse créée par habitant entre le Japon, la zone euro et les Etats-Unis n’est pas très important contrairement à ce que laisse penser la mesure du PIB nominal.

Deux conclusions sont à retirer.

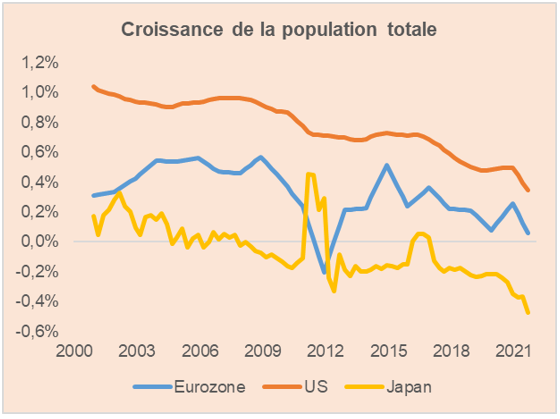

La première est que la dynamique démographique est une composante essentielle de la croissance. Le Japon souffre du vieillissement de sa population et d’une politique migratoire très stricte qui empêchent l’accroissement du capital humain ; cette histoire est bien connue. Celle qui l’est moins est que ce scénario démographique défavorable est en train d’atteindre la cote européenne et la cote américaine. Jamais dans l’histoire moderne des Etats-Unis la croissance de la population n’a été aussi faible. Elle croit actuellement au rythme de 0.3% l’an contre 0.7% il y a 10 ans et 1.0% il y a 20 ans. En Europe il n’y a plus vraiment de croissance, la population se stabilise à 342 millions de personnes (zone euro). La croissance potentielle en Europe et aux Etats-Unis est donc en train de s’affaiblir naturellement.

Source : Marigny Capital, Bloomberg

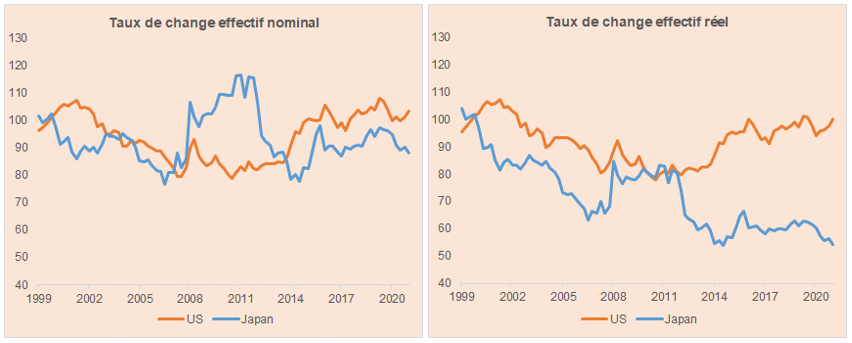

La deuxième conclusion concerne la valeur extérieure de la monnaie, c’est-à-dire la devise. La théorie nous enseigne que les agents économiques (y compris les investisseurs) ne sont pas victimes de l’illusion monétaire si bien que tout différentiel d’inflation entre deux pays s’arbitrera sous la forme d’une dépréciation de la devise du pays avec le taux d’inflation le plus élevé (à taux réels équivalents). Alors, le PIB nominal ramené en monnaie commune devrait être équivalent à la comparaison des PIB en termes réels.

La réalité est que cette théorie économique est en rien validée par les faits : le dollar américain ne s’est pas déprécié en moyenne de 2.5% contre le yen depuis 1997 malgré l’inflation plus forte.

La conséquence aujourd’hui est assez spectaculaire : le pouvoir d’achat du dollar reste très élevé alors que celui du yen est au plus bas (graphique de droite ci-dessous).

Source : Marigny Capital, Bloomberg

Est-ce que l’épisode d’inflation actuel peut changer le statut de dollar ? Sommes-nous à l’aube d’une phase de dépréciation du dollar après ces 10 années de hausse continue ? La question mérite d’être posée.

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]